【MACRO 銳評】 2025年美元的關鍵轉到折來!機會與挑戰並存在哪?

【MACRO 銳評】 2025年美元的關鍵轉到折來!機會與挑戰並存在哪?

隨著當選總統川普準備重返白宮,美元表現出乎意料的堅挺。本週早些時候,聯準會編制的美元名目貿易加權匯率指數略低於130,這是自1973年3月以來的最高水準。 ICE美元指數最近突破110,達到2022年11月以來的最高水準。美元指數自選舉日以來上漲了9%,在截至去年12月的季度中上漲了7.7%,這是自2015年第一季以來的最佳季度表現。

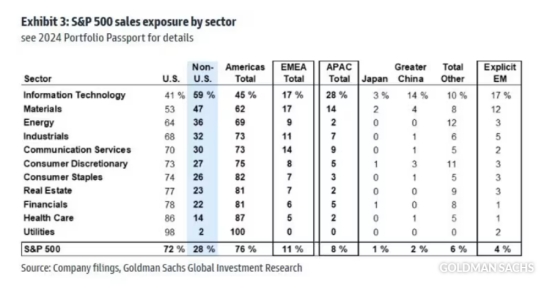

美元的快速走強對全球經濟產生了深遠影響,尤其是對美國企業的表現。高盛的分析師團隊在最近的一份研究報告中指出,美元走強會導致海外收入的美元價值下降,從而增加了貨幣換算效應可能導致企業無法實現華爾街的銷售和收益目標的可能性。最脆弱的三個板塊是資訊科技、材料和能源股。

摩根士丹利在本週稍早的報告中表示,美元升值可能會對海外收入敞口較大的公司收益造成更大的壓力,這可能會對他們的股票產生更大的影響,導致本財報季標普500指數成分股公司出現「更分化的業績表現」。

美元走強也可能對海外經濟和金融市場造成更大的阻礙。在過去一年中,以美元計算的國際股票的表現明顯落後於美國同行,尤其是當它們的回報率換算成美元後。隨著美元走強對本國貨幣施加更大壓力,其他國家可能會感到更大的負擔,這可能會限制貨幣當局降低利率以提振內需的能力。

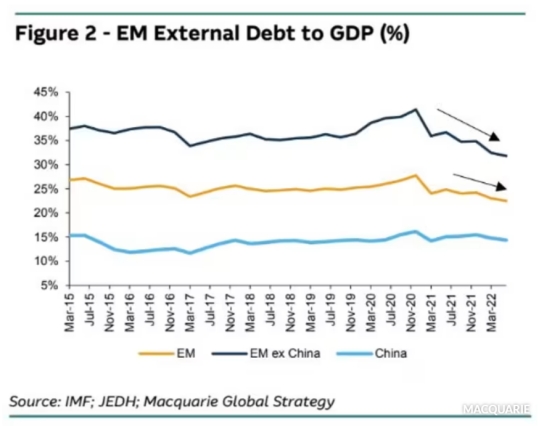

歷史上,美元的強勢曾引發多次金融危機。在90年代後期,亞洲貨幣危機導致泰銖等貨幣螺旋式下跌,最終不得不依靠國際力量來防止危機蔓延。同樣,在上世紀80年代初期,美元走強引發了拉丁美洲的債務危機。儘管如今新興市場經濟體的外匯存底就強大得多,外債水準也較低,但美元越強勢,全球金融體系中某個地方出現問題的可能性就越大。

瑞銀的策略師團隊表示,投資人可能沒有充分認識到川普政府關稅的潛在影響。然而,彭博社和《華盛頓郵報》最近的報導表明,新政府將採取比川普在競選期間所暗示的更漸進的方式徵收額外關稅。更激進的關稅則可能會在未來幾個月加劇美元的強勢。

不過值得慶幸的事美元的主導地位似乎很快就會被動搖。 Crescat Capital的宏觀策略師Tavi Costa近期報告中提到,2025年將是美元的關鍵轉折點,並強調了這對黃金、白銀和全球市場的影響。歷史上的美元週期提供了有價值的參考,長期週期在美元升值和貶值之間交替進行。美國積極的財政擴張正在製造可能加速逆轉的脆弱性。

Costa指出,美國股市的估值比1929年大蕭條前還要高,如果2025年初出現大的衝擊,他不會感到驚訝。這將導緻美元貶值,開啟未來幾年宏觀經濟的下一個篇章。對投資者來說,美元可能見頂為黃金和白銀等有形資產提供了機會。黃金的表現可以對沖不負責任的財政政策和貨幣貶值,並隨著各國央行繼續增加購買量,黃金的吸引力只會越來越大。此外,他認為白銀是一個被低估的機會,黃金與白銀的比率目前為83比84,當黃金出現真正的多頭市場時,這個比率往往不會持續下去。

隨著資本流動從美國股票轉向日本、印度和南美市場,機會可能會出現。通膨和利率仍然是這個等式中的關鍵變數。儘管在將通膨從2022年的高點降下來方面取得了進展,但結構性問題,如去全球化和大宗商品生產投資不足,可能會使通膨居高不下。不過客觀上來說聯準會還有必要大幅降息,如果市場出現任何形式的衝擊,聯準會將藉此機會進一步降息。在接下來的六個月裡,我們可能會看到聯準會大幅降低利率。

美元的強勢對全球經濟產生了深遠影響,尤其是對美國企業的表現和全球金融市場的穩定性。儘管美元的走強有其驅動因素,但其主導地位可能不會持續太久。投資者應密切注意美元的走勢,以及其對黃金、白銀和其他有形資產的影響,以應對可能出現的市場波動和政策變化。